转:为什么交易行为是反人性的?

有个交易大师叫汤姆·霍加德+,写了一本书,分享了自己的交易心得,实战派写的东西我觉得可以多看看。

他的成功不是靠复杂的技术分析+和基本面分析,而是靠逆向思维,就是芒格所说的“反过来想,总是反过来想”。

汤姆·霍加德总结了三个反常识生存法则:

1、放弃“正确”,才能赚钱

当分析师时,霍加德精准预言马可尼股价+归零,却惨遭开除。市场要的不是真相,而是集体幻觉。就像索罗斯狙击英镑,经济基本面虽然重要,但更重要的是大多数人“觉得”英镑要崩。交易的本质是狩猎情绪,而不是分析图表。这个在A股+尤其明显,大家都觉得好的公司可能几年不涨,风格特征明显,想赚钱就要跟庄,预判主流资金。

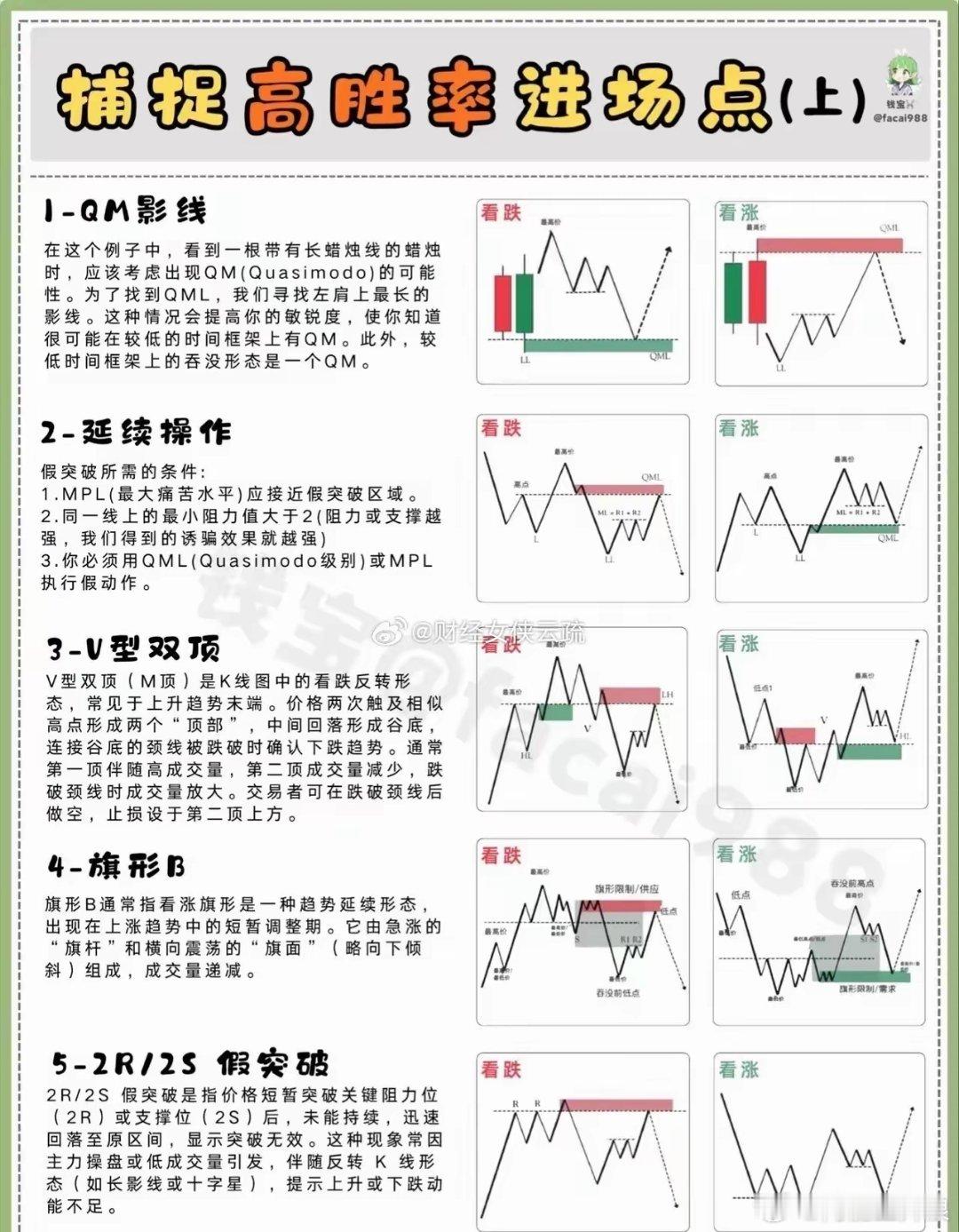

2、技术分析是陷阱,止损才是命门

他的观点很犀利,80%学技术分析的人最终亏钱。那些完美图形案例犹如诈骗广告,真正有用的只有三件事:何时进场、何时退出、亏多少必须割肉。普通人在K线里寻找圣杯,赢家在用概率思维搭建系统,对时让利润奔跑,错时果断止损。

3、顶级交易员都是反人性机器

专业基金经理用公司资金时战绩辉煌,拿自己钱交易却迅速亏光。因为公司风控强制他克服亏损加仓、死打到底的人性本能。成功的核心是先学会优雅地认输。很多公募基金经理奔私以后业绩惨淡,因为在公募有成熟的风控体系,自己创业以后,这方面薄弱,把钱当欢乐豆玩,自己怎么开心怎么玩。

把金钱看成数字游戏,戒断回本执念,输家总想翻本,赢家敢于承认判断失误,警惕过度交易,频繁操作是账户的隐形收割机。