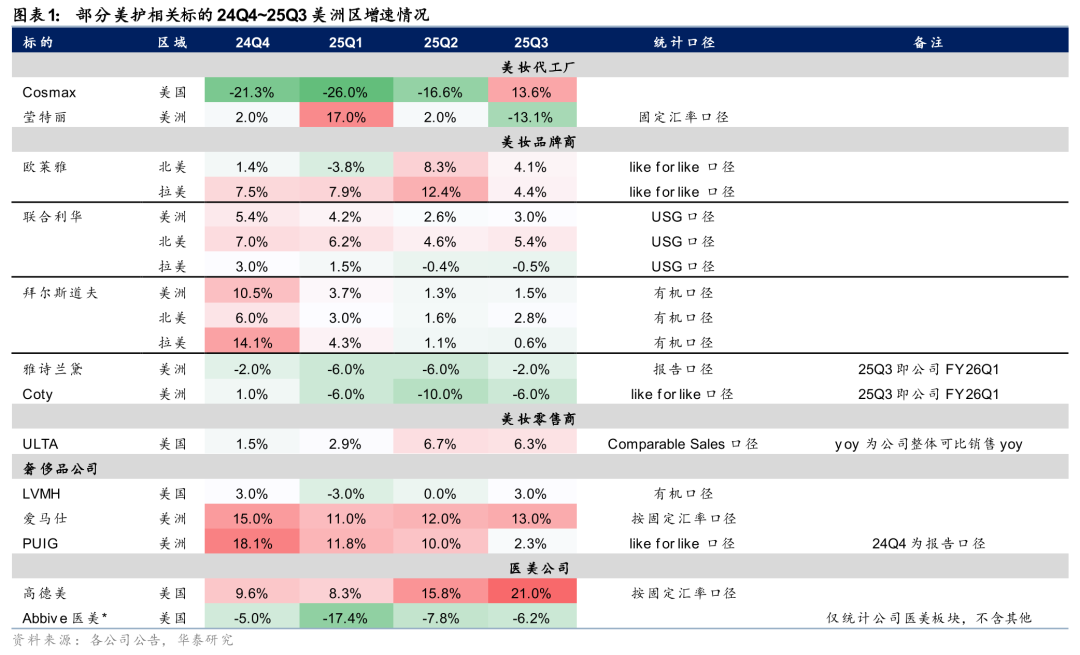

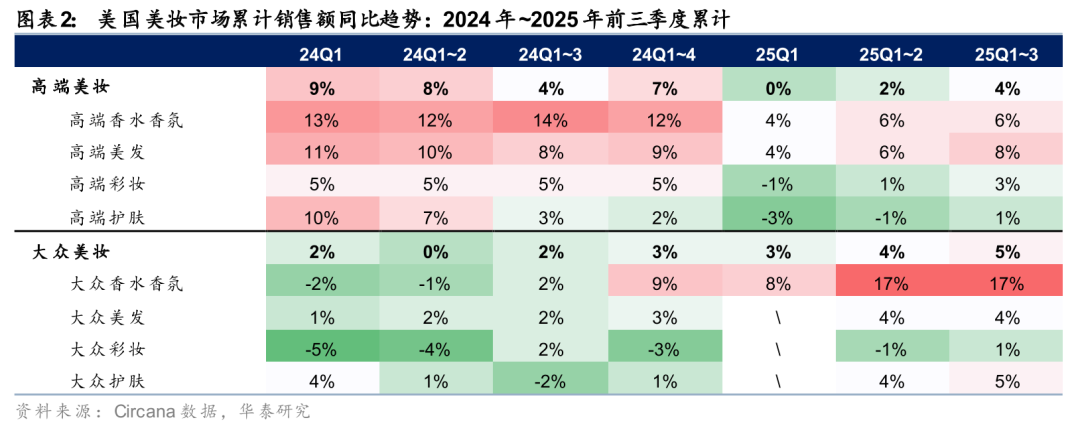

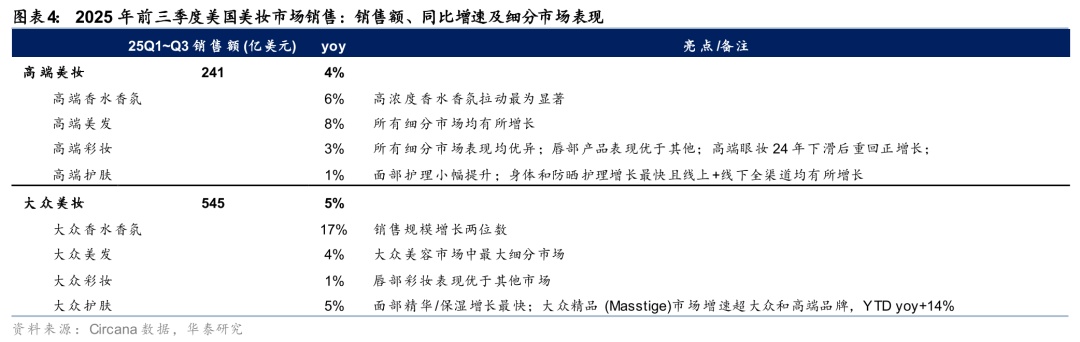

25Q1-Q3美国高端/大众美妆市场yoy4%/5%(据Circana),其中大众香水香氛增长最强劲,而剔除此品类,高端整体表现较大众更优;消费者正压缩“非必要型”消费支出(Ulta),但美妆标的并未演绎出简单的“Tradedown”,品牌商尤为如此。ELF(平价彩妆)/BBWI(个护香氛零售)/Interparfumes(香氛)/科蒂(美妆)等中小玩家及若干医美企业(InMode/AllerganAesthetics等)业绩会中均提及美国市场整体疲弱;雅诗兰黛正努力恢复在美流失的市场份额;K-beauty在美表现突出。零售端,Ulta同店增长表现突出/上调指引;与此共振的是,大众零售(沃尔玛等)/折扣零售(TJX/ROSS等)/美元店(DollarTree等)线下零售商近期股价亦突出。

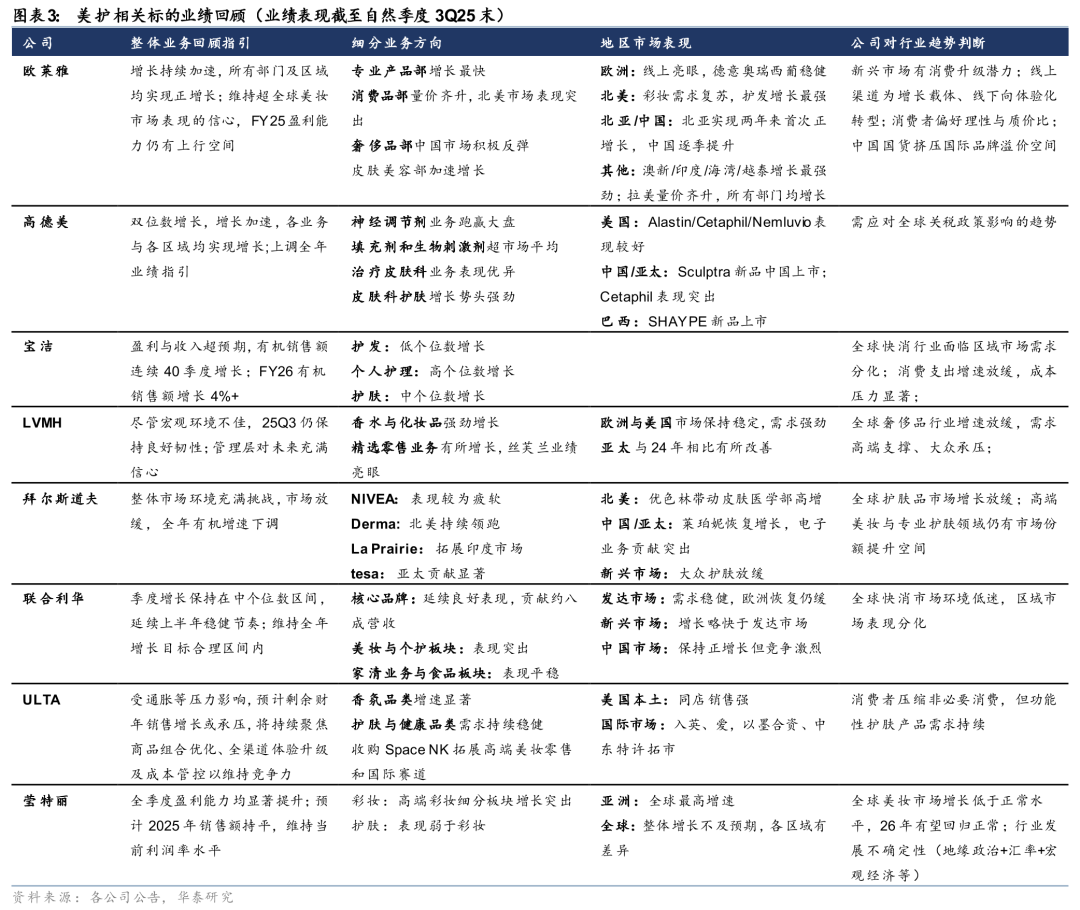

雅诗兰黛的“BeautyReimagined”已有阶段性成效

25年1月集团新CEO上任并发布“BeautyReimagined”战略,高管团队重塑/组织架构精简/激励机制改变,根据25年12月的投资者沟通纪要,新管理层表示集团正在顺利推进消费者覆盖、加速创新以及加大对消费者触达的投资。在美国,集团份额在此前经历多年流失后得以重新增长,公司正通过TheOrdinary/倩碧/小尺寸香水等吸引更多新消费者,25年黑五及CyberMonday增速亦超越行业平均;在中国,经历约2年低迷后集团连续3个季度实现市场份额增长,25Q3尤其强劲。集团25年4月以来股价自底部反弹约130%,但距离21年12月的市值高点1339亿美元仍有较大差距。

美妆零售龙头ULTA同店增长强劲

因同店增长强劲(Q3yoy6.3%),公司FY2025Q3业绩高于彭博一致预期,并上调了FY25全年指引(最新指引FY25营收123亿美元/同店增长4.4%-4.7%,前值为营收120-121亿美元/同店增长2.5%-3.5%)。渠道端,得益于产品创新/促销活动等,贡献80%收入的门店销售持续增长,库存也有改善,电商则已连续3季度双位数营收增长。品类端,香氛25Q3实现两位数同比增长,为增速最快品类;护肤品类中高端强劲/大众稳健,韩妆亦有推动。通过开店/并购等,集团也正在墨西哥/中东/英国等国际区域扩张。

中小玩家似乎更易失速,医美品类多数承压

美国市场美妆/医美中小玩家业绩分化进一步显现,整体增长韧性弱于头部零售商。ELFFY26Q2剔除Rhode品牌收购等因素的营收有机增速为-3%,主因定价调整影响出货节奏。Coty自FY25Q1以来美洲营收连续5季度下滑(报告口径,下同),FY26Q1美国化妆品市场销量承压。BBWI25Q3营收yoy-1%,消费者信心持续下降导致其美国市场增长停滞,美/加直销渠道营收录得yoy-7%。医美方面,美国高单价资本设备需求降温较显著,InMode25Q3营收yoy-28%,耗材与服务业务增长难以弥补设备销售疲弱;艾尔建业绩会中称美国消费者信心偏低,其肉毒/填充剂营收均同比下滑。

K-beauty在美表现突出

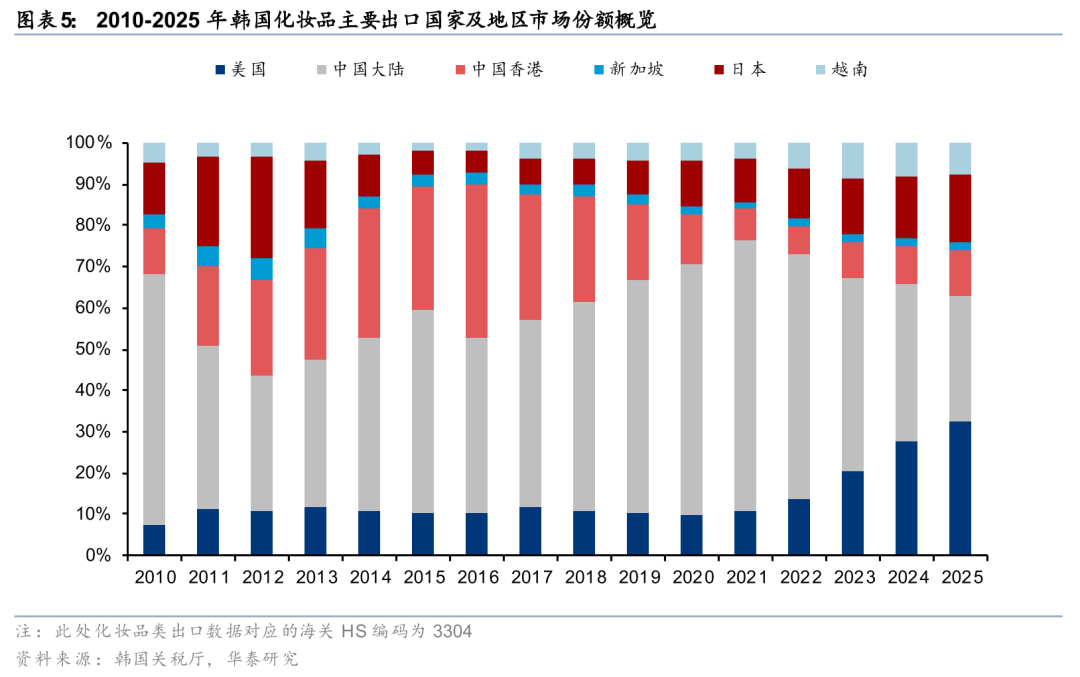

25年韩国对美国美妆出口额17.5亿美元/yoy13%,占韩国25年全年化妆品出口总额18%,美国已成为韩妆最大出口市场(据韩国关税厅)。韩国美妆新秀APR凭借强势PDRN系列于Amazon等销售渠道扩展,截至25Q3美国市场收入占比已达39%,其市值已超越爱茉莉/LG生活健康等;传统龙头LG生活健康25Q3美国营收占比10%,yoy+3pct,以d'AlbaGlobal/GoodaiGlobal/TheFoundersInc为代表的韩国美妆/护肤企业美国市场业务也在快速发展,整体增长强劲。韩国本土美妆零售龙头OliveYoung美国首家门店也将于26年5月落户洛杉矶。

风险提示:市场竞争加剧;汇率波动;地缘政治不确定性。

研报:《美国美妆市场观察:购买更“挑剔”,分化更显著》2026年1月27日

樊俊豪分析师S0570524050001|BDO986