文|张佳儒

全球新能源汽车赛道正一路猛跑,头部企业的表现尤为亮眼。比如,2024年,全球新能源车销冠比亚迪创下7771亿元营收、402亿元归母净利润的业绩。

作为比亚迪的供应商,全球销量第一的家用电动汽车充电桩公司,业绩表现却是另一种景象:收入连降、持续亏损,2024年亏损更是高达2.36亿元。

同在风口赛道上,这般“同道不同运”的反差背后,究竟藏着怎样的逻辑?

巨头客户双刃剑:

压价压力下的业绩滑坡

7月18日,港交所官网更新了上海挚达科技发展股份有限公司(简称“挚达科技”)的招股书,公司是全球领先的电动汽车家庭充电解决方案供应商,主要收入来自销售产品和提供售后服务。

根据弗若斯特沙利文的资料,报告期内,按家用电动汽车充电桩的销量计,挚达科技高居全球首位,也在国内市场排名第一。按销售额计,挚达科技排在全球第四,中国第一。

这份“全球第一”的成绩单,离不开汽车行业巨头客户的加持。根据招股书,2022年至2024年,挚达科技前五大客户的营收占比分别为65.8%、69.6%、56.1%。其中,第一大客户比亚迪,收入占比分别为38.3%、32.0%、25.0%。

在招股书中,挚达科技没有言明第一大客户为比亚迪,但从“深交所港交所上市,2022年收入4241亿元,为公司股东”的特征判断,仅比亚迪一家符合。

除了比亚迪,根据挚达科技描述的客户特征,公司大客户还包括长城汽车等国内巨头企业。

然而,背靠巨头犹如手握双刃剑:既带来订单与品牌背书,也让公司业绩与盈利能力承受着沉重压力。

2022年至2024年,挚达科技的营业收入分别为6.97亿元、6.71亿元、5.93亿元,同期的年内亏损分别为2514.7万元、5811.6万元、2.36亿元。

不难看出,挚达科技业绩呈现“收入连降、亏损激增”的特征。

对于收入下降,挚达科技明确表示,近年来,公司经营传统充电桩业务的市场竞争激烈,面临来自主要客户的压价压力,尤其是汽车制造商。招股书中,挚达科技并没有点名压价的主要客户名字。

值得注意的是,2024年,比亚迪曾因“要求供应商降价10%”,引发舆论关注。比亚迪品牌及公关处总经理李云飞公开回应称,“与供应商的年度议价,是汽车行业的惯例。我们基于规模化大量采购,对供应商提出降价目标,非强制要求,大家可协商推进。”

面对这样的“行业惯例”,挚达科技的选择是什么?

招股书中,挚达科技提到这样一组数据:公司通过直销向汽车制造商销售产品的平均售价,由2023年的839.1元,降至2024年的679.9元。公司表示,“我们接受降价压力以维持竞争地位”。

更值得关注的是,不同销售渠道的价格差异明显。挚达科技披露,报告期内,零售渠道销售产品的平均价格为1290.8元,较向汽车制造商销售的平均价格739.9元高出约74.5%。

这一数据足以说明,在与汽车制造商的合作中,挚达科技的议价能力明显处于弱势。

挚达科技收入大部分来自于向汽车制造商,除了销售产品,还提供服务。在产品降价的同时,售后服务的价格也在下滑。比如2023年至2024年,公司通过直销向汽车制造商提供服务的平均售价由832.0元降至586.9元。

产品和服务的价格下降,拉低毛利率,而毛利率下滑是亏损的关键变量。2022年至2024年,挚达科技毛利率分别为20.4%、20.5%、14.9%,其中2024年明显下降,与当年的亏损激增形成鲜明呼应。

一面是对巨头客户的业绩倚重,一面是降价换市场的无奈,挚达科技的“双刃剑”困局已然显现,在其冲刺IPO的关键节点,或将影响投资者对公司价值的判断。在降价压力下,这家企业该如何破局?

全球国内市占率双降,

海外扩张成新赌注

在降价压力下,挚达科技无论是业绩还是市占率,都遭遇不小的压力。为扭转颓势,挚达科技已着手应对。

在产品端,挚达科技通过优化设计、整合原料采购、精简供应链等方式压缩成本。公司明确表示,现阶段的首要目标是保持经营韧性,击退竞争对手以抢占更大市场份额,待竞争格局稳定后,再集中精力提升毛利率。

那么,这场“以价换量”的策略成效如何?销量是否随价格下调实现增长?市场份额是否持续扩张?

根据招股书,2022年至2024年,挚达科技产品销量分别为48.48万台、31.33万台、35.11万台,呈现先降后增的态势。2024年的销量增长,体现了公司极限压力下“以价换量”策略的奏效。

具体而言,挚达科技一名主要客户曾将充电桩的采购目标价格调低,低于挚达科技的预期,导致公司无法中标。此后,挚达科技开发出了成本较低的优质产品,公司在2024年7月与该客户订立新合约。

然而,在销量回升的同时,公司的市场份额却遭遇了挑战。

在2024年2月披露的招股书中,挚达科技表示,报告期内,按家用电动汽车充电桩销量计,公司的中国市场占有率达20.5%,全球市场占有率达到12.2%。

而在2025年7月版本的招股书中,数据显示,报告期内按家用电动汽车充电桩销量计算,公司的中国市场份额为13.6%,全球市场份额为9.0%。

不难发现,随着时间的推移,挚达科技在全球和国内市场的占有率均出现下降。

在产品端,挚达科技还在开发电动汽车充电机器人等毛利率较高的潜力产品。除了产品端的调整,挚达科技还致力于拓展海外市场和加强零售渠道的建设,并将此视为增长动力。

本次港股IPO,挚达科技募资项目的首项就是海外扩张,具体包括扩建海外生产设施、建设销售及营销网络,加强国际供应链等。

2024年4月,挚达科技在泰国开始营运首间海外工厂,设计年产能为10.8万台电动汽车充电桩,公司计划在中东及欧洲开设更多海外工厂。

从产能利用率看,挚达科技海外工厂还处在爬坡阶段。2024年,泰国工厂产能利用率3.3%,2025年一季度增长至15.4%。该工厂未来的产能利用率和其他海外工厂建设后的产能如何消化,值得关注。

海外市场的潜力,在价格与毛利率数据中已初见端倪。

根据招股书,挚达科技在海外市场的售价高于国内,以2024年为例,国内销售产品的均价为788.7元,而海外的价格是911.3元。差距更悬殊的是售后服务的价差,2024年,国内售后服务均价570.8元,而在海外的售价是1796.7元。

海外市场更高的售价意味着更高的毛利率。招股书披露,2025年一季度,挚达科技海外销售毛利率在37%至39%之间,远高于公司同期整体的16.5%。

与此同时,挚达科技海外收入占比快速增长,从2022年的1.9%增长至2024年的12.1%,但占比相对还较低,对业绩的影响还有待提高。

挚达科技出海业务很大程度上是伴随中国车企海外扩张而开展的,公司明确表示,海外收入主要来自为出海的中国车企生产符合海外规格的充电桩。

也就是说,公司的客户群体依然主要是国内汽车厂商,未来能不能摆脱议价困境?有待时间观察。

综合来看,在全球新能源汽车产业风口下,挚达科技充电桩销量领先,但还需出色的业绩匹配其“全球第一”的市场地位。如今,海外扩张成为公司的新赌注,公司未来能否顺利上市并借此摆脱业绩困境,我们将保持关注。

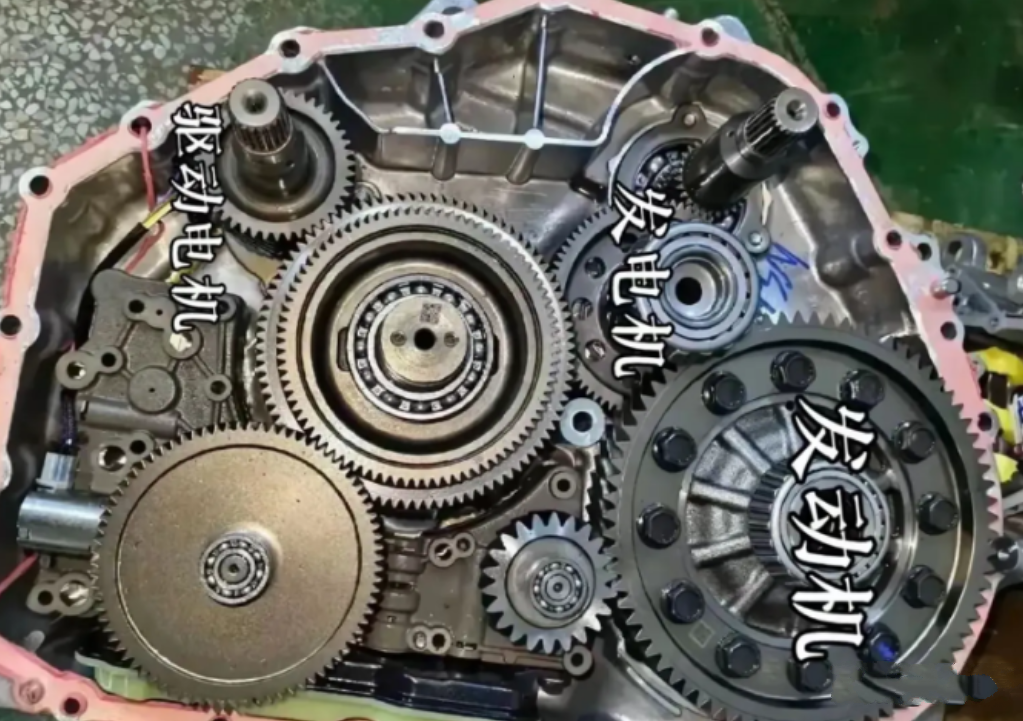

![比亚迪被黑的最惨的一次[笑着哭][笑着哭]](http://image.uczzd.cn/13382691029333245340.jpg?id=0)