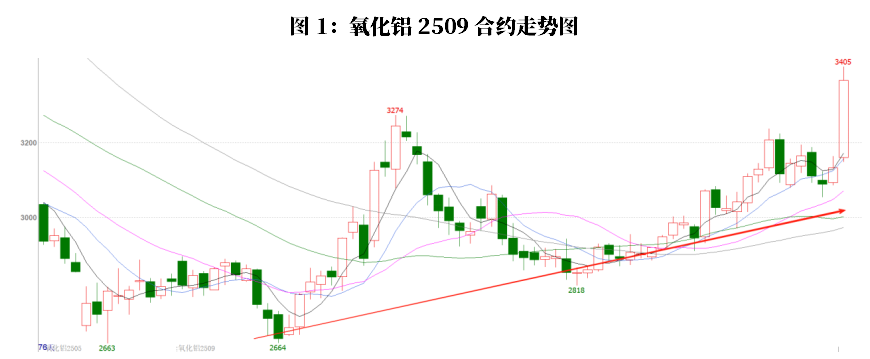

周五下午“十大重点行业稳增长工作方案即将出台”消息一出,瞬间点燃期货市场,夜盘相关品种纷纷上涨。其中氧化铝受政策预期影响,叠加基本面结构性矛盾的双重驱动,在今天盘中触及涨停板。本文梳理了铝业最新政策——今年工信部发布的《铝产业高质量发展实施方案(2025-2027年)》中涉及氧化铝的政策以及当前基本面的情况,并对后市行情进行展望。

1交割逻辑已走完

2025年7月10日,我们发布了报告《云评论|氧化铝:基本面向左,盘面向右》,其中明确表达了当时的上涨行情的首要原因来自于资金面的交割博弈,其次为基本面的现货紧张,最后的原因才是宏观因素。并指出回归基本面需要等待宏观情绪消解的前提下,氧化铝厂内库存累积、散单供应压力缓解,成交价格随之松动,从而将盘面定价锚点由“交割博弈”逻辑切换至“过剩基本面”。上周为07合约交割周,叠加周四厂库数据开始累积,盘面走势震荡下跌符合预期。直至周五夜盘在政策发力下暴涨。

2产能清退对氧化铝行业的影响几何?

在2025年7月18日国新办新闻发布会上,工信部总工程师表示“钢铁、有色、石化等十大重点行业稳增长工作方案即将出台。工业和信息化部将推动重点行业着力调结构、优供给、淘汰落后产能。”此消息迅速提振市场情绪,引发当夜期货夜盘相关品种暴涨。

值得注意的是,氧化铝在有色金属中是一个特殊品。作为电解铝上游,氧化铝虽在期货分类中属有色金属,但本质是一个化工品,这一特殊性,叠加政策预期,成为吸引资金热捧的关键因素。当前宏观政策面显然已成为主导行情的首要因素。

我们需要等待政策具体落实,在此之前也应该理性看待两点:

◾有色行业具体清退政策尚不明晰。目前尚未出台针对有色金属老旧产能的明确清退文件或计划,相关政策规划当前更侧重于能源化工行业。

◾对于铝行业,我们更应关注已出台的最新政策——今年工信部发布的《铝产业高质量发展实施方案(2025-2027年)》。该方案针对氧化铝提出的要求主要有4点,并附原文如下:

产能布局及原料结构优化:“大气污染防治重点区域不再新增氧化铝产能。新改扩建氧化铝项目须严格落实相关政策要求,能效须达到强制性能耗限额标准先进值和环保绩效A级水平,不再新建或扩建以一水硬铝石为原料的氧化铝生产线。”

存量产能升级要求:“加强铝行业大气污染深度治理,支持应用低硫阳极材料,提高电解槽换极效率,创建一批达到环保绩效A级水平的标杆企业,鼓励大气污染防治重点区域铝行业产能向外转移。”

能效与环保准入标准:“稳妥审慎推进氧化铝新项目建设……新改扩建项目能效须达到强制性能耗限额标准先进值且环保绩效达A级水平。”

可见以上原文并未强制要求现有产能退出。氧化铝虽然有“老”设备,但并未有“旧”设备,现有设备基本均满足能耗标准要求。同时,对于限制新增的产线,今年是氧化铝的“投产大年”,新建的产能均为使用三水软铝石的进口矿线,符合发展实施方案要求。因此,我们预计氧化铝行业不会出现大规模设备更新或产能淘汰。

3后续展望

除了政策面的刺激之外,氧化铝还受哪些因素推动行情?

首先是我们在上篇云评论中提到的,虽然5月底以来氧化铝基本面逐步由紧缺转向过剩并加剧,但当前仍然是隐性过剩,现货流动性持续吃紧。这一矛盾充分体现在6月现货价格的走势上:

以上数据中,我们可以发现,6月中下旬现货带期货上行,北方氧化铝现货成交价格带动三网报价开始走高,7月初南方市场紧跟补涨。随后反之,期货拉动现货,现货市场开始止跌回升。

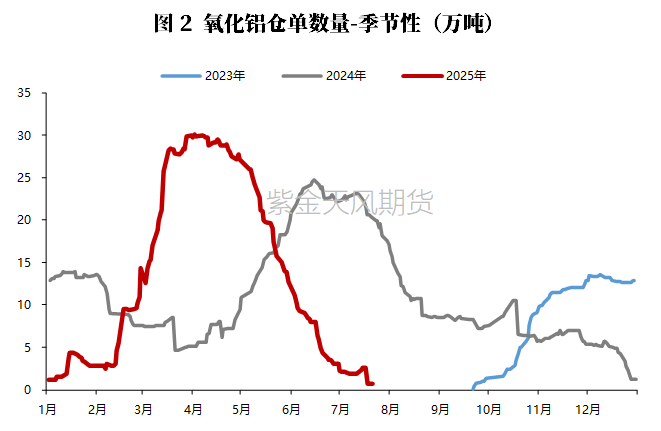

此外,仓单过低也是一个关注点。4月初以来,仓单持续走低,6月更是进入历史绝对低位。

但是这些支撑因素可持续吗?

首先是供应问题。上周氧化铝运行产能再破历史新高,达到9385万吨,氧化铝/电解铝的产能比值已高达2.12,结构性过剩压力加剧。但是受4-5月大规模减产影响,氧化铝厂欠货积压严重,当前正在通过增产逐步缓解。上周四,钢联和阿拉丁口径下的氧化铝厂内库存均开始累积,预示过剩压力开始显性化,但产能释放传导至现货端仍需过程,尚未完全转化为现货市场流通量。

其次,上周仓单骤减主要因为07合约交割,当前尚有一定量仓单等待注册,预计后续能大幅缓解仓单压力。

整体来看,氧化铝短期受情绪等因素影响波动加大,后续依然要等待情绪走弱、仓单注册及流通现货转为宽松等因素确定行情的反转。